Themen in dieser Ausgabe u.a. "Wie viel Sport steckt im Regierungsprogramm?", "Tägliche Bewegungseinheit: Erster Schritt zur Ausrollung", "FE&MALE Sports Conference 2025", "Sportstättenoffensive: Sport Austria setzt erste Impulse", "Ideen in Bewegung bringen – mit dem Sport Austria Projektcoach"...

Weiterlesen

Gleichberechtigung im Sport - Zwischen Hürdenlauf und Höhenflug

Weiterlesen

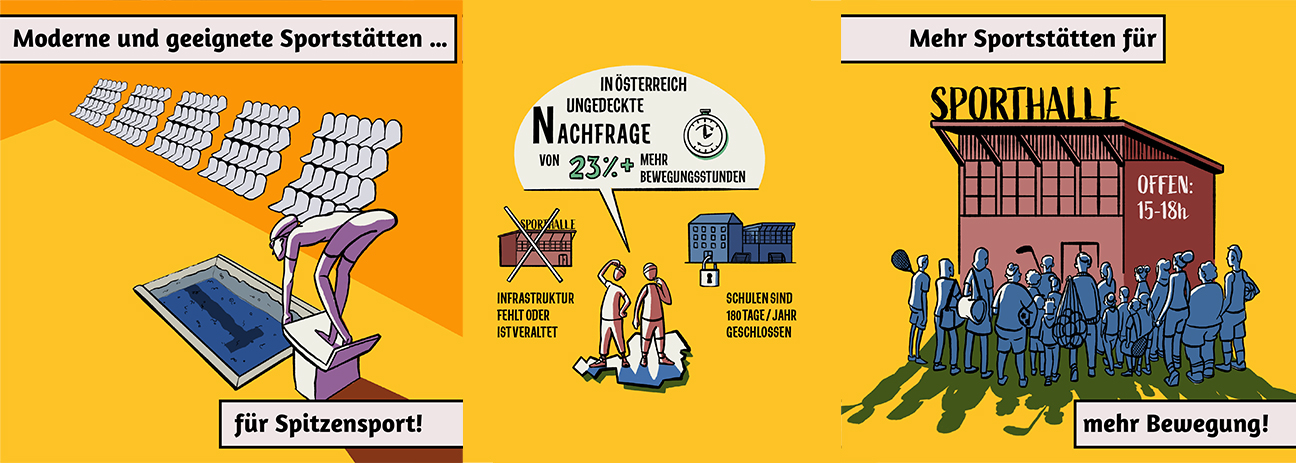

Wir fordern mehr Sportstätten für mehr Bewegung und moderne und geeignete Sportstätten für Spitzensport!

Weiterlesen

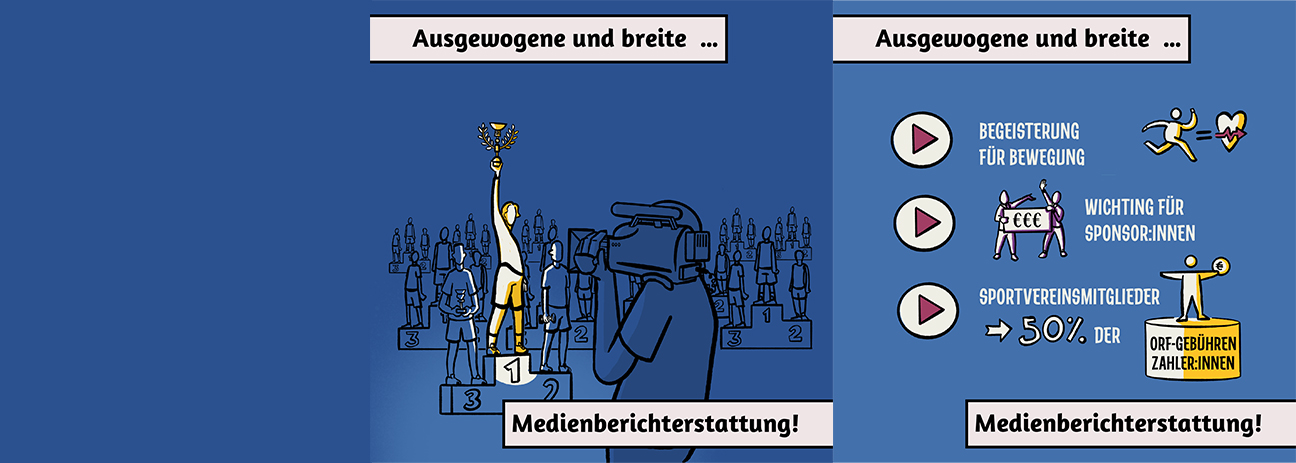

Wir fordern ausgewogene und breite Medienberichterstattung!

Weiterlesen

Mehr Unterstützung und Beschäftigungsmodelle für Sportler:innen!

Weiterlesen

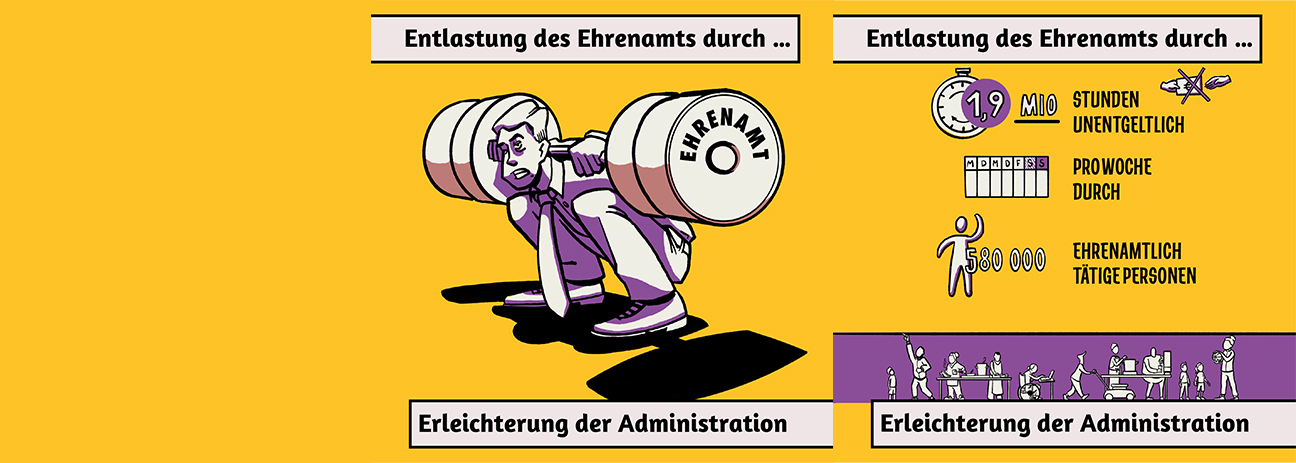

Wir fordern Erleichterung in Bürokratie und Administration und damit Erhalt von 1,9 Mio. Stunden Freiwilligenarbeit pro Woche und 2,1 Mrd. Euro Wertschöpfung!

Weiterlesen

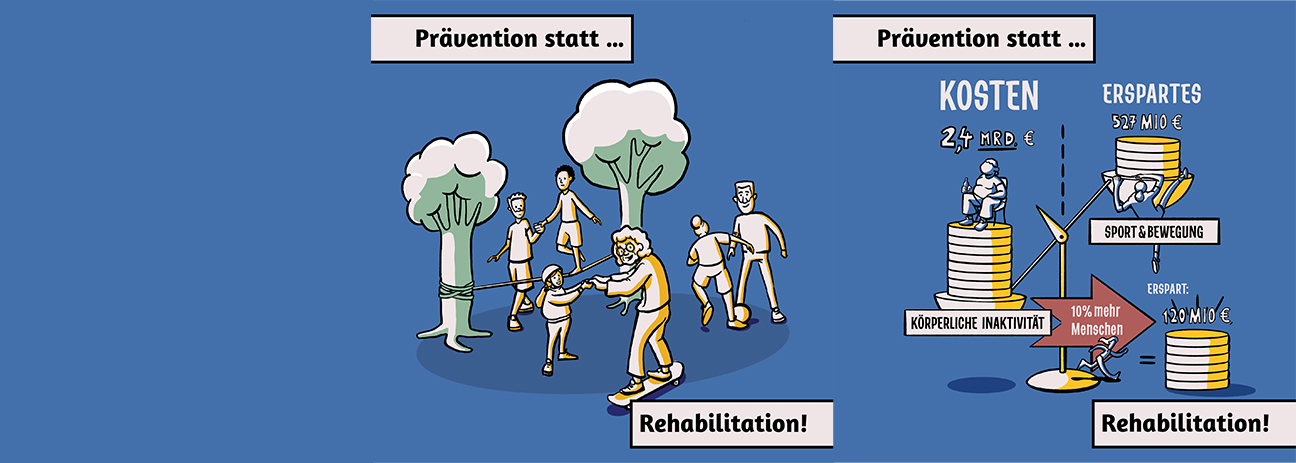

Tägliche Bewegungseinheit für mehr gesunde Jahre und Senkung von 2,4 Mrd. Euro Inaktivitätskosten!

Weiterlesen

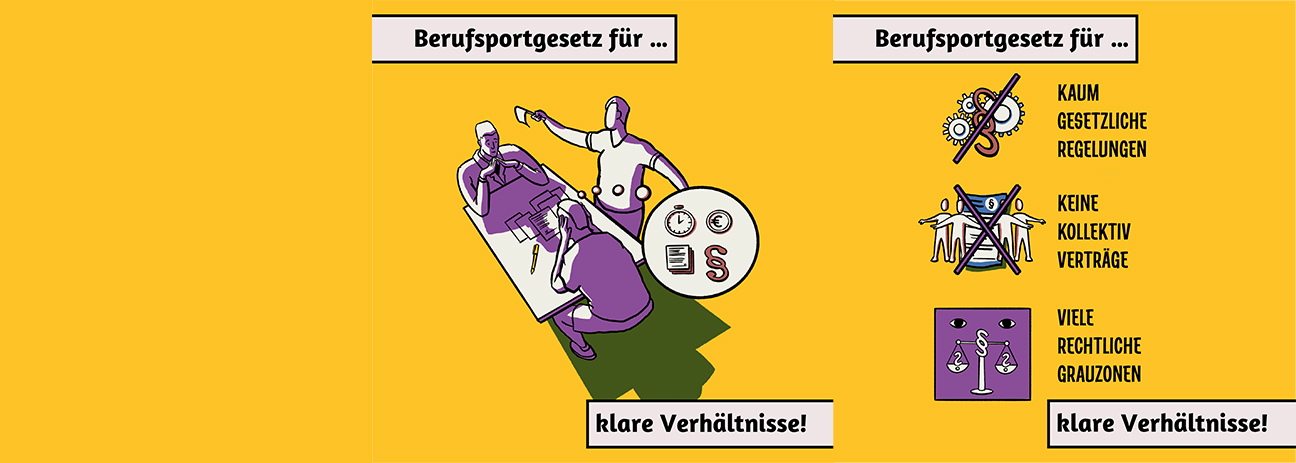

Wir fordern ein Berufssportgesetz für klare Verhältnisse!

Weiterlesen

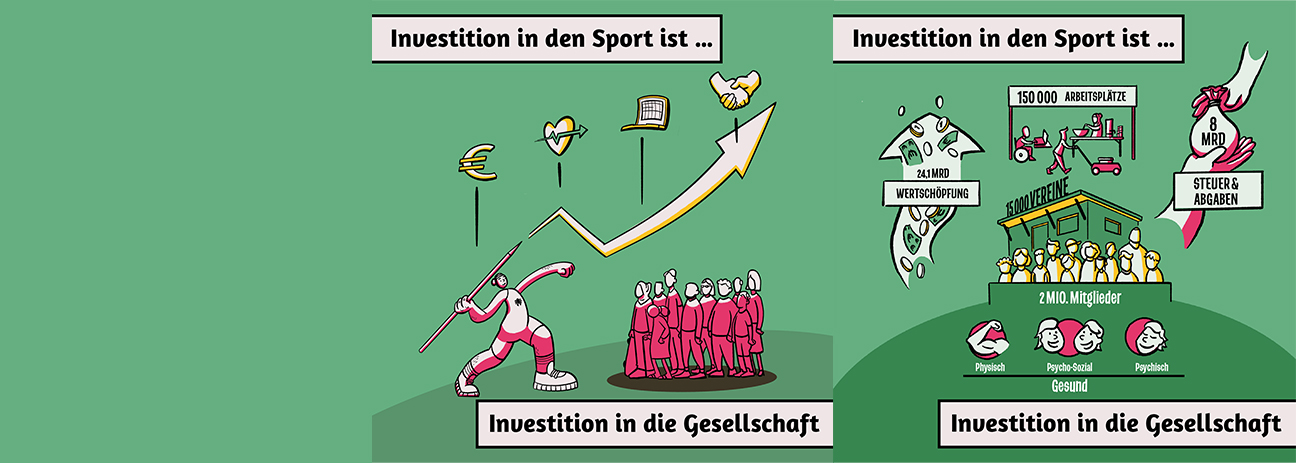

Wir fordern daher die nachhaltige finanzielle Absicherung des Sports!

WeiterlesenPolitische Forderungen: Sportstättenoffensive und Gesundheitsoffensive Pauschale Reiseaufwandsentschädigung (PRAE) Energiekostenausgleich/-zuschuss Spendenbegünstigung Freiwilligenpauschale Fortbildungen Sonderangebote für Mitglieder ORF Sport WhatsApp-Infoservice Publikationen Sportergebnismanagement Expert:innenberatung (Serviceplus) Sport Austria Finals Good Governance Europäische Woche des Sports Prävention interpersonaler Gewalt Ökologische Nachhaltigkeit Summit Expert:innentagung Tägliche Bewegungseinheit Datenschutz Finanzielle Unterstützungsleistungen Zahlen und Statistiken